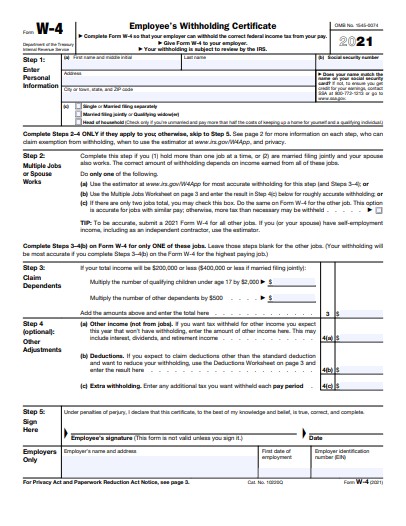

アメリカのW-4とは?

アメリカの『W』の付くフォームはIRS(Internal Revenue Service / アメリカ合衆国内国歳入庁)に提出する納税申告書。その中のW-4は『源泉徴収額』を決めるもの。

W-4は、アメリカで仕事を始めるとき、働くEmployee(エンプロイー/従業員)側が記入するフォーム。主張する物が多いほど給料から引かれる源泉徴収が少なくて済む。

W-4 フォームで「私はこのぐらいの税金を納める予定です」と前もって税金を支払い、

フォーム1040(IRS Form 1040-Individual Income Tax Return /米国個人所得税申告書 )で、毎年4月15日締め切りのTaxReturn(タックスリターン/確定申告)をおこない、過払い分があれば払い戻しを受け、不足分があれば追加課税する。

アメリカでは源泉徴収額を決めるのは自己責任!

日本ではお目にかからないこのW-4 を記入するような手続き。なぜなら日本では、税金は給料天引きになっていることがほとんどだから。日本では、従業員は会社の給料担当者がすでに源泉徴収した給料を受け取るだけなのでアメリカに比べたら税金の対処が楽!

アメリカでは税金は自己責任。しっかりやろう。

アメリカ税金申告のイメージ

[W-4](源泉徴収額) > [1040](年末調整額) = 払い戻し [W-4](源泉徴収額) < [1040](年末調整額) = 追加課税

副業などの追加の仕事や、結婚、出産などで生活の状況が変化した際はW-4をみなおす。

自営業で売り上げがいったんすべて手元に入る人は、自分で毎年4月15日のタックスリターンまでに納税しなければならないけど、W-4(源泉徴収)で毎月の給料から税金が天引きされているような人は、4月15日までのタックスリターンで徴収されていた税金が多ければ返ってくるといったような仕組み。

アメリカW-4の書き方

W-4フォームはIRSのサイトからダウンロードできる。

https://www.irs.gov/pub/irs-pdf/fw4.pdf

自分の状況に当てはまるものに進んでいく。当てはまらなければ空欄で。

Step 1: Enter Personal Information (個人情報を入力)

個人情報を入力。(c)は当てはまるものに✔を入れる。

(a) First name and middle initial (名前とあればミドルネームのイニシャル) / Last name (名字) / Address(住所) / ZIP code(郵便番号)

(b)Social security number (ソーシャルセキュリティナンバー): 日本のマイナンバーのようなもの。 よく使われるので、アメリカで生活するなら覚えているのが常識。

(c) -Single or Married filing separately (単身または既婚の個別申告)

-Married filing jointly or Qualifying widow(er) (共同での結婚申告または資格のある未亡人)

-Head of household (Check only if you’re unmarried and pay more than half the costs of keeping up a home for yourself and a qualifying individual.) (世帯主/未婚で、自身と個人のために家を維持するための費用の半分以上を支払う場合のみ)

Step 2: Multiple Jobs or Spouse Works (複数の仕事または配偶者の仕事)

(1)一度に複数の仕事をしている場合、または(2)結婚して共同で申請している場合は、Step2の手順のいずれか1つを実行すれば良い。(a)から順に最も正確な源泉徴収額の申告方法。

(a)IRSウェブサイトの見積もりツールを使用

(b)3ページ目の「複数のジョブのワークシート」を使用して、ステップ4(c)に結果を入力

(c)2つ仕事をしていたらこの(c)に✔を入れる。

※(c)に✔を入れるのが簡単。

Step 3: Claim Dependents (扶養家族)

扶養家族分の控除を受ける資格があるかどうかをチェックする。

- If your total income will be $200,000 or less ($400,000 or less if married filing jointly):

(総所得が$ 200,000以下の場合(共同で結婚した場合は$ 400,000以下)) - Multiply the number of qualifying children under age 17 by $2,000 (17歳未満の対象となる子供の数に$ 2,000を掛けた額)

- Multiply the number of other dependents by $500(他の扶養家族の数に500ドルを掛けた額)

Add the amounts above and enter the total here(上記の金額を追加し、合計を入力)

Step 4: (optional): Other Adjustments (その他の調整)

(a)Other income (not from jobs). If you want tax withheld for other income you expect this year that won’t have withholding, enter the amount of other income here. This may include interest, dividends, and retirement income . . . . . . . . . . . . 4(a)

(a) その他の収入(仕事からではない)。 今年予想される源泉徴収のないその他の所得に対して源泉徴収が必要な場合は、ここにその他の所得の金額を入力します。 これには、利息、配当、および退職後の収入が含まれる場合がある。 。 。 。 。 。 。 。 。 。 。 4(a)

(b)Deductions. If you expect to claim deductions other than the standard deduction and want to reduce your withholding, use the Deductions Worksheet on page 3 and enter the result here . . . . . . . . . . . . . . . . . . . . . 4(b)

(b)控除。 標準控除以外の控除を請求する予定で、源泉徴収を減らしたい場合は、3ページの控除ワークシートを使用して結果をここに入力。。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 。 4(b)

(c)Extra withholding. Enter any additional tax you want each pay period .

(c)追加の源泉徴収。 支払い期間ごとに源泉徴収したい追加の税金を入力。

Step 5: Sign Here (ここに署名)

署名と日付を記入して初めてW-4 が効力を得る。

Under penalties of perjury, I declare that this certificate, to the best of my knowledge and belief, is true, correct, and complete.

(偽証罪の罰則の下で、私は、この証明書が、私の知識と信念の限りにおいて、真実であり、正しく、完全であることを宣言します。)

Employee’s signature (This form is not valid unless you sign it.)

従業員の署名(このフォームは、署名しない限り無効。)

Date (日付)

Employers Only (雇用者のみ)

ここの欄は雇用者の身が記入するところ。

W-4を提出しないとどうなる?

W-4を提出しないと、IRSはEmployers(エンプロイヤース/雇用主)に対して最高税率で源泉徴収の要求ができる。シングルで扶養家族の居ない納税者と同じ。もし雇用主がこの出された税率で源泉徴収しなかったら、IRSは雇用主にペナルティをだせる。

Employee(エンプロイー/従業員)は、W-4で控除申請ができるので、しっかりと書いた方が節税出来てお得なはず!

TaxReturn(タックスリターン/アメリカの確定申告)のやり方

日本で言う所の確定申告はアメリカにもTaxReturn(タックスリターン)と言う名で存在している。期日は通常毎年4月15日まで。(ちなみに2023年の場合は4月18日(火)だよ。期日は守ろう!)

私は今まで会計士さんのオフィスに必要書類を持って行き(ドロップオフ)、数週間後にできあがったものをピックアップしに行っていた。

しかし2020年のコロナ禍で、会計士さんのオフィスが開いているのか分からなかったし、オフィスに行ってもTaxReturn(タックスリターン)シーズンは混雑しているし長時間待たなくてはならなく、コロナ禍では最悪の状況。

ということでオンラインで見付けたのが TurboTaxというサイト。質問に答えていくだけで、自分のTaxReturnが自分で完了できた。難しいことは全く無知の私でも出来たので誰でもできると思う。会計士のオフィスに行くよりも断然楽。有料だけど、支払いは最期だから、自分のTaxReturn(タックスリターン)がちゃんと完了できるか分かったうえで支払えるので安心。

日本でもアメリカでも、どこでも納税は義務だからね。お得に賢くアメリカライフ送りましょ♪